Réalisez votre simulation

en moins de 1 minute

Avant d’opter pour un contrat d’assurance vie, il est nécessaire d’établir un bilan patrimonial afin d’obtenir une projection de votre situation financière. À l’issue de celui-ci, nous sélectionnerons ensemble le ou les placements financiers qui vous correspondent.

Qu’est-ce qu’une assurance-vie ?

L’assurance-vie est un produit d’épargne et d’assurance par capitalisation accessible à toute personne physique.

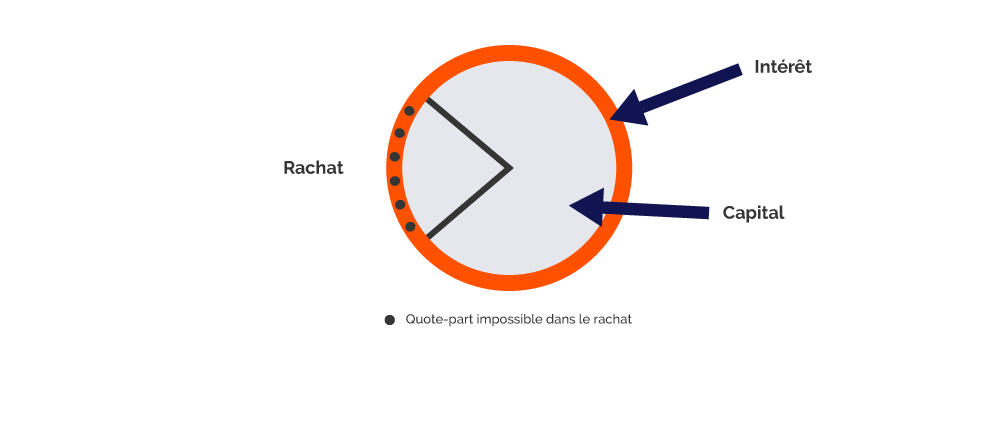

Au jour de la souscription, un versement initial minimum doit être réalisé. Par la suite, une assurance vie est alimentée par des versements libres et/ou programmés, qui donnent lieu à des intérêts qui sont capitalisés. Ces gains ne sont imposables qu’en cas de retrait, dit rachat, qu’il soit total ou partiel, à la clôture ou pendant la durée du contrat.

A l’échéance du contrat, l’assurance-vie donne lieu au versement d’un capital ou d’une rente à l’assuré, ou au(x) bénéficiaire(s) désigné(s) an cas de décès du souscripteur assuré.